В 2015 году Расчет по страховым взносам в ПФР и ФОМС (форма РСВ-1) необходимо представлять ежеквартально в бумажном виде до 15-го числа, а в электронном виде до 20 числа второго календарного месяца, следующего за отчетным периодом.

Последними датами сдачи отчетности в бумажном виде в 2015 году являются:

- 16 февраля 2015 года — отчет за 2014 год;

- 15 мая 2015 года за 1 квартал 2015 года;

- 17 августа 2015 года за полугодие 2015 года;

- 16 ноября 2015 года за 9 месяцев 2915 года.

А при подаче отчетности в электронном виде:

- 20 февраля 2015 года — отчет за 2014 год;

- 20 мая 2015 года за 1 квартал 2015 года;

- 20 августа 2015 года за полугодие 2015 года;

- 20 ноября 2015 года за 9 месяцев 2915 года.

В каком виде?

Расчет представляется на бумажном носителе или в электронной форме в соответствии с законодательством Российской Федерации. При этом организации со среднесписочной численностью персонала 25 человек и более с 01.01.2015 года должны сдавать отчетность в ПФР по форме РСВ-1 только в электронном виде.

С первого квартала 2014 года действует новая форма РСВ-1 — Расчет по начисленным и уплаченным страховым взносам.

Утверждена Постановлением Правления ПФ РФ от 16 января 2014 года № 2П «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, и Порядка ее заполнения». (Зарегистрировано в Минюсте 18.02.2014 г. регистрационный № 31344)

- Классификатор параметров, используемых при заполнении персонифицированных сведений

Появились ли в форме РСВ-1 новые строки или разделы, поменялись ли правила заполнения?

На титульном листе появилось новое поле «тип корректировки», в котором следует указывать код причины предоставления уточненного Расчета:

1 — уточнение Расчета в части показателей, касающихся уплаты страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам),

2 — уточнение Расчета в части изменения сумм начисленных страховых взносов на обязательное пенсионное страхование (в том числе по дополнительным тарифам),

3 — уточнение данных Расчета в части взносов на обязательное медицинское страхование или других показателей, не затрагивающих сведения индивидуального учета по застрахованным лицам.

В реквизитах страхователей не стало полей ОГРН (ОГРНИП) и Код по ОКАТО. Также не требуется теперь заполнять адрес регистрации страхователя.

В Разделе 1 выделены специальные графы для отражения начисленных и уплаченных взносов за отчетные периоды с 2014 года (графа 3 ) и для отражения уплаченных взносов на страховую и накопительную части за периоды 2010 — 2013 гг. (графы 4 и 5 соответственно).

Исчезла строка 145.

Раздел 2 по прежнему называется “Расчет страховых взносов по тарифу и по дополнительному тарифу”, но в нем появились новые подразделы:

2.4. Расчет страховых взносов по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в части 2.1 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ

2.5. Сведения по пачкам документов, содержащих расчет сумм начисленных страховых взносов в отношении застрахованных лиц (замена АДВ-6-2).

А в подразделе 2.1 стало меньше строк, в связи с тем, что отпала необходимость разделять суммы по застрахованным лицам на разные возрастные группы и делить взносы на страховую и накопительную части. В Разделе 2 введена новая кодировка строк.

В Разделе 3 не надо заполнять список работников-инвалидов на выплаты, которых начислены взносы по пониженному тарифу. В связи с изъятием подраздела 3.1 перенумерованы все последующие подразделы Раздела 3 и исключен подраздел 3.8 (заполнялся организациями, оказывающими инжиниринговые услуги).

В Разделе 4 выделены графы для отражения доначисленных взносов на ОПС за отчетные периоды, начиная с 2014 года (графы 6 и 7) и для отражения доначисленных взносов на страховую и накопительную части за периоды 2010-2013 гг. (графы 8 — 10). А также добавлены графы для отражения доначисленных взносов по дополнительному тарифу в соответствии с частью 2.1 статьи 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ (графа 3 — код основания, графа 13 — суммы).

Добавлен новый Раздел 6. Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица (замена СЗВ).

Заполняется на всех застрахованных лиц, в пользу которых в последние 3 месяца отчетного периода начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров, доначислены взносы за прошлые периоды или есть неоплачиваемые периоды стажа. Раздел 6 формируется в пачки, в количестве не более 200 штук.

За весь прошедший год страхователи должны предоставлять в ПФР расчёт РСВ-1.Несмотря на то, что документ не новый,иной раз возникают форс-мажорные обстоятельства при внесении сведений в форму.

Что представляет собой форма ПФР РСВ-1 и какие могут возникнуть сложности при внесении цифр (по взносам), рассмотрим в статье. Скачать бланк формы РСВ-1 ПФР можно по .

Любой работодатель, вне зависимости от выбранной системы налогообложения, должен заполнять и сдавать форму РСВ-1 в ПФР.

Полное название этого документа звучит так - Расчет по начисленным и уплаченным взносам . При заполнении этого документа указываются взносы, которые начислялись и уплачивались в такие структуры, как Пенсионный Фонд Российской Федерации и Фонд обязательного медицинского страхования.

В документе отображены конкретные суммы, которые были начислены и выплачены сотрудникам на следующие цели:

- Для пенсии сотрудника, которая отвечает за страхование.

- Взносы, идущие в накопительную часть будущему пенсионеру.

- Часть средств для уплаты в мед. страх центрального (федерального) фонда.

- Для уплаты взносов для мед. страха регионального фонда.

Данный отчет заполняется и предоставляется в контролирующий орган, ПФР, раз в квартал. Отчетными периодами являются 1 квартал, полгода, 9 месяцев и закрывает расчетный год последний квартал – годовой.

Кто сдаёт отчет РСВ-1?

Гос. орган на основании ФЗ № 212 обязал заполнять и предоставлять документ следующим юридическим и физическим лицам:

- Коммерсантам, которые имеют в своем штате наёмных работников.

- Физическим лицам, которые хоть и не являются ИП, но заключили договор любого характера с другим человеком.

- Все организации и фирмы вне зависимости от режима налогообложения.

Если договор с сотрудником заключен, значит, в обязанности страхователя входит не только уплата взносов, но и заполнение отчётных документов. К примеру, по форме РСВ-1 ПФР. Скачать и заполнить бланкможно на сайте ПФР либо у нас по .

Порядок заполнения РСВ-1

Мы определились, что документ заполняют работодатели-страхователи. И каждый определяет для себя, какие разделы нужно заполнять. Как правило, стандартное заполнение состоит из следующих разделов РСВ-1:

- первый лист (титульный);

- раздел 1;

- подраздел 2.1;

- раздел 6.

Другие разделы заполняются, если были произведены доначисления по страховым взносам.

Таким образом, форма РСВ-1 будет заполнена по тем данным, которые начислялись и уплачивались в организации.

Титульный лист

Прежде чем приступать к заполнению основных разделов документа, нужно заполнить первый лист (титульный). В нем необходимо указать следующие данные работодателя:

- ФИО страхователя;

- ИНН и КПП работодателя;

- регистрационный номер, выданный в ПФР;

- ОКВЭД. Этот код выдаёт НО при регистрации фирмы или коммерсанта;

- телефон.

Все поля на титульном листе обязательно должны быть заполнены. Если будет что-то пропущено, это уже будет считаться нарушением.

Первый раздел — Расчет по начисленным и уплаченным страховым взносам

Заполняя первый раздел отчетности, обычно ответственные лица не испытывают сложностей. Главное, внести корректные цифры.

Итак, в первом разделе формы нужно будет указать общие суммы, которые начислялись и уплачивались по всем сотрудникам. Все данные, вносимые в этот раздел, берут из раздела 6. Поэтому перед заполнением первого листа можно внести данные в шестой раздел.

Шестой раздел — Сведения о застрахованных лицах

Сюда вносятся индивидуальные данные по каждому сотруднику. Обязательными при заполнении РСВ 1являются следующие сведения:

- ФИО застрахованных лиц;

- СНИСЛ работника;

- взносы, начисленные специалистам;

- сумма взноса, которая была выплачена за сотрудника.

Каждый лист расчета подписывает руководитель компании.

Сроки сдачи РСВ-1 ПФР и штрафы

Важно запомнить, что сроки предоставления документа разные. Если в штате организации меньше человек, то сдавать можно на бумажном носителе. Срок сдачи документа для такого формата — 15 число отчётного квартала. Если форма РСВ предоставляется в электронном виде, то сдавать нужно 20-го числа. Эта дата определена для тех страхователей, которые имеют в штатном расписании более человек.

Ни в коем случае нельзя опаздывать со сроками сдачи документов. Не сданный вовремя отчетный документ накладывает на компанию штраф.

Если форма была сдана не в том формате, который установлен для предприятия (должны сдавать в электронном виде, а сдали на бумаге), то штраф составит 300 рублей.

Если сдача документа была произведена с опозданием, то накладывается штрафная санкция, которая составляет 5% от суммы указанных взносов. Штраф не может быть меньше 1 000 рублей, но и не больше 30% от суммы взносов.

Например, ООО «Лотос» сдавали расчет через интернет ноября, хотя должны были сдать 21-го числа. Вышло, что опоздание по сдаче документа составило меньше месяца.

- Пенсионные взносы-35 000.

- Мед. взносы-7 500.

Высчитываем сумму штрафа - 35 000+7 500*5%= 2 125 рублей.

Если вы работаете в программе 1С, то вам поможет в заполнении РСВ-1 данное видео:

Сегодня индивидуальный предприниматель, а также юридическое лицо обязаны предоставлять в Пенсионный фонд (территориальное его отделение) не только индивидуальные сведения, но также справку по форме РСВ-1.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Данный документ содержит достаточно большое количество информации, передача которой строго обязательна не только в ПФР, но также фонд ОМС.

Необходимо в обязательном порядке соблюдать сроки представления данного документа. В противном случае предприятие (или ИП) будет оштрафовано – согласно действующему на территории РФ законодательству.

Основные сведения

РСВ-1 – это очень важный документ. Любому предпринимателю или руководителю организации, в независимости от типа используемого налогового режима, следует в обязательном порядке ознакомиться со всеми основными положениями и сведениями касательно данной справки.

Это позволит избежать многих проблем, а также излишнего внимания со стороны ФНС. Основные сведения, обязательные к ознакомлению:

- определения;

- кто должен сдавать;

- нормативная база.

Определения

Всевозможные понятия и определения, касающиеся , отображаются в различных нормативных документах, а также действующем законодательстве.

Данная аббревиатура имеет следующее определение «расчёт по начисленным-уплаченным страховым взносам». Причем учитываются взносы в следующие фонды:

Данный документ отображает все суммы, которые были направлены на следующие цели:

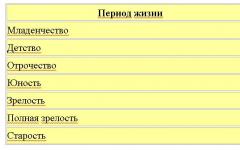

Длительность расчётного периода для РСВ-1 составляет 12 календарных месяцев. Длительность отчетных периодов – 12, 9, 6, 3 месяцев.

При этом данный документ должен сдаваться ежеквартально. Вся информация поступает нарастающим итогом с самого начала календарного года.

Законодательством определены следующие сроки подачи РСВ-1:

Если же организация была создана в середине года, то РСВ-1 подавать ей также обязательно.

Необходимо сделать это после завершения квартала, в котором она была зарегистрирована и начала вести коммерческую деятельность, осуществлять отчисления за физических лиц в соответствующие фонды.

Кто должен сдавать

Перечень организаций, а также лиц, обязанных сдавать РСВ-1, оглашается в законодательстве РФ.

Так, в Пенсионный фонд Российской Федерации данный документ в установленные сроки обязаны сдавать:

Нормативная база

Нормативная база, касающаяся документа по форме РСВ-1, достаточно обширна. Она включает в себя следующее:

- – данным ПП определяется величина суммы, с учетом которой формируются страховые взносы (на 2019 год сумма составляла 624 000 руб.).

С течением времени в нормативную базу вносились различного рода поправки. Большую часть из них включили именно в Федеральный закон №333 от 02.12.13 г.:

Имеются один важный нюанс – пониженные тарифы применены только к определенным видам деятельности и организациям:

- благотворительной;

- аптечной;

- ИП, применяющим патентную систему налогообложения.

При этом пониженную ставку можно использовать только до 2019 года. Также к нормативной базе, касающейся РСВ-1, следует отнести:

| Внесены некоторые поправки в законы – , | |

| Внесены поправки в законы №212-ФЗ, |

В скором времени пенсионное законодательство будет подвержено реформированию. Самое важное изменение, которое затронет всех (ИП и юридических лиц) – необходимо будет сдавать ежемесячно расчет РСВ-1 в ПФР.

Нововведение необходимо для отслеживания величины заработной платы работников по возрасту или же по иным обстоятельствам вышедших на пенсию.

В дальнейшем Минитруд планирует отказывать работающим пенсионерам в выплате пенсии при определенной величине заработной платы.

Существующие способы подачи

Справку РСВ-1 можно сдавать:

- в электронной форме;

- на бумажном носителе.

Имеется один важный нюанс, касающийся сдачи данной отчетности. В бумажной форме подача РСВ-1 возможна только в том случае, если в компании (или у ИП) составляет менее 25 человек.

Если же данный лимит превышен, то необходимо составлять электронную версию документа.

Но даже если документ подается не через специальную систему, созданную для оборота важных документов между государственными учреждениями и предприятиями, сдающему требуется представить в соответствующие органы не только два распечатанных бумажных экземпляра РСВ-1, но также электронный документ на флэш-карте.

Потому лучше всего заранее подготовить все необходимое, выполнить требуемые расчеты на персональном компьютере через Word или Excel.

Также имеются некоторые отличия касательно места, куда необходимо подавать данную бумагу. Следует подавать РСВ-1:

Если же предприятие представляет собой структурное подразделение более крупной компании и имеет свой собственный баланс, расчетный счет, то они представляют РСВ-1 по месту своего фактического положения.

Проверка отчета онлайн

Формирование РСВ-1 не так уж просто. Именно по этой причине в интернете появилось большое количество самых разных специализированных ресурсов, позволяющих при помощи различных программ проверить верность заполнение формы.

Чаще всего для этого используются следующие приложения:

- CheckXML.

- CheckXML-UFA.

Причем большая часть ресурсов применяет только актуальные программы, использование устаревших исключено.

Если в процессе тестирования в документе, загруженном на сайт, была обнаружена какая-либо ошибка, сотрудничающие с ресурсом специалисты смогут помочь внести все необходимые исправления – при этом конфиденциальность гарантирована.

Видео: страховые взносы в фонды (ПФР, ФСС, ОМС)

В разработке многих подобных средств онлайн-проверки участвовали специалисты ПФР, ФСС и ИФНС. Следует искать подтверждение этому на страницах сайта.

Штраф за несвоевременное предоставление РСВ-1

Законодательством на территории РФ предполагается штраф за не сдачу формы РСВ-1 в установленные сроки. Величина его не очень велика.

Тем не менее, сроки отчетности срывать не стоит, так как непредставление расчета вовремя может привести к достаточно серьезным проблемам с налоговыми органами.

Например, ФНС может инициировать камеральную проверку, восприняв непредставление РСВ-1 как попытку предприятия скрыть свои доходы от государства.

Штрафы за непредставление формы РСВ-1 имеют следующую величину:

Реформы законодательства также коснулись и штрафов. Так, с 2019 года в расчёт формы рассматриваемого типа обязательно включаются сведения персонифицированного учета.

За отсутствие данной информации в отчетной документации опять же налагается штраф, отдельно. Размер его составляет 5% от суммы взносов, которые были начислены за последние три месяца периода отчетности.

Важным нюансом, касающимся данного штрафа, является отсутствие минимальной и максимальной величины. Это очень важно помнить, так как порой сумма может оказаться просто неподъемной.

Потому лучше всего своевременно предоставлять в соответствующие органы всю требуемую информацию. Это позволит избежать серьезных финансовых потерь.

При этом Минтруд запрещает взыскание за одно нарушение более одного раза. Но судебная практика касательно данной ситуации полностью отсутствует.

Потому пока не ясно, как поведут себя при наличии подобного рода штрафов территориальные отделения Пенсионного фонда.

С 2017 года страховые взносы с выплат сотрудникам в РФ удерживаются и перечисляются в налоговые органы. В связи с этим была принята новая отчетная форма «Расчет по страховым взносам» (Приказ ФНС от 10.10.2016 № ММВ-7-11/). Она заменила четыре ранее предоставляемых отчета:

- форма РСВ-1 (ПФР) — в части страховых взносов;

- РСВ-2 — ПФР;

- РВ-3 — ПФР;

- 4-ФСС — в части отчетности по соцстрахованию на случай нетрудоспособности.

Данные о стаже, которые предусматривала форма РСВ-1 (ПФР), теперь предоставляются один раз в год в составе отчета СЗВ-СТАЖ.

Закон 212-ФЗ, ранее применяемый для учета страховых взносов, предусматривал особый порядок отражения пересчета неверно начисленных взносов. Суммы, которые нужно было доначислить, отражались в специальном разделе 4 РСВ-1. После перевода взносов под администрирование ФНС вопрос, как заполнить раздел 4 РСВ-1, более не актуален. РСВ-1 скачать бланк можно в конце статьи.

В какие сроки и куда нужно сдать РСВ

Расчет сдается ежеквартально до 30 числа месяца, следующего за отчетным кварталом (п. 7 ). Из этого правила сделано исключение для глав крестьянских (фермерских) хозяйств. Они предоставляют отчет один раз за целый год — до 30 января следующего года.

Если последний срок сдачи выпадает на выходной день, то срок переносится на первый рабочий день (п. 7 ).

Предоставляется отчет по месту нахождения организации или месту жительства предпринимателя. Если организация имеет обособленные подразделения, которые самостоятельно начисляют зарплату, то сдать отчет необходимо также и по месту регистрации филиала, представительства или иного обособленного подразделения.

Заполнение РСВ и сдача в бумажном виде возможна, только если среднесписочная численность сотрудников компании не превышает 25 человек. Все остальные компании сдают отчет в электронном виде.

Нужно ли сдавать отчет при отсутствии наемных работников

При передаче администрирования страховых взносов ФНС довольно часто возникали ситуации с запросом инспекцией сдачи РСВ к ИП, которые не имеют работников. Мотивировалось это разъяснениями Минфина, данными в Письме от 24.03.2017 № 03-15-07/17273. В нем сказано, что освобождение от сдачи отчета Налоговым кодексом не предусмотрено. Следовательно, даже если плательщик страховых взносов (организация или ИП) не осуществлял деятельность, то все равно обязан предоставить отчет с нулевыми показателями.

Данный вывод является спорным, поскольку обязанность предоставлять отчетность предусмотрена для лиц, перечисленных в пп. 1 п. 1 . То есть для лиц, производящих выплаты и иные вознаграждения работникам. Если предприниматель не привлекает сотрудников для выполнения трудовых обязанностей и не выплачивает им вознаграждение за труд, то и обязанность предоставлять расчет по страховым взносам в налоговые органы отсутствует.

Порядок заполнения РСВ

Расчет заполняется в соответствии с порядком, изложенным в Приложении 2 к Приказу ММВ-7-11/ В обязательном порядке все организации и индивидуальные предприниматели включают в РСВ:

- раздел 1;

- титульный лист;

- подразделы 1.1 и 1.2 Приложения 1 к разделу 1;

- приложение 2 к разд. 1;

- раздел 3.

Остальные разделы и приложения к ним включаются в состав отчета по необходимости. Например, приложение 3 к разделу 1 заполняют компании, выплачивавшие в отчетном периоде пособия по социальному страхованию, а раздел 2 РСВ-1 заполняют только главы КФХ.

Суммовые показатели в отчете заполняются нарастающим итогом с начала года. Значения нужно отразить в руб. и коп.:

- облагаемая база;

- начисленные страховые взносы;

- выплаченные пособия и другие.

Рассмотрим на условном примере порядок заполнения расчета.

Пример

В ООО «Компания» два работника: Антонов Антон Антонович и Семенов Семен Семенович. Информация о начислениях сотрудникам с начала 2019 г. представлены в таблице. Суммы выплат указаны в рублях.

Начинаем заполнение РСВ с титульного листа. В нем указываем наименование и реквизиты организации (ИНН, КПП, номер телефона), код ИФНС, код расчетного периода указываем «21» (1 квартал).

Затем переходим к разделу 3. По каждому сотруднику организации заполняем раздел 3. Количество разделов 3 в РСВ должно быть равно количеству физических лиц, которым организация производила выплаты в отчетном квартале. Указываем данные сотрудника и выплаченные облагаемые и необлагаемые доходы помесячно. В нашем примере должно быть заполнено два раздела 3. По каждому работнику заполняются в соответствующих строках и графах персональные данные. А также суммы взносов, начисленные по сотруднику на пенсионное страхование за отчетный квартал.

С 2017 года отчитываться и платить . Кроме взносов на травматизм. Вместо привычных РСВ-1 и 4-ФСС налоговые инспекторы утвердят новую единую форму. Новый расчет по страховым взносам смотрите в письме от 18 июля 2016 г. № БС-4-11/12915. Там же есть и порядок заполнения к новой форме.

Новый отчет занимает 24 листа (как вам это!). И разделен на три больших раздела. Помимо общих сведений о начислениях, взносах, выплатах. Есть листы и приложения для расчета льгот и пониженных тарифов. Для персонифицированных сведений – раздел 3 будущего расчета.

В новый расчет попадают все взносы, кроме взносов на травматизм. Последние по-прежнему будете отчислять в ФСС России. Как и раньше, соцстрах будет определять тариф, исходя из . И выделять средства для предупредительных мер. По взносам на травматизм будете . Форма которого тоже меняется.

Контроль расчета страховых взносов по формулам ФНС (.pdf 694Кб)Как составить расчет по страховым взносам (ЕРСВ), подробная инструкция (.pdf 635Кб)Примеры для расчета ЕРСВ на реальных цифрах (более 20 примеров) (.pdf 1092Кб)Примечание : Некоторые ответы на вопросы по заполнению взносов за 1 полугодие 2017

к меню

Состав единого нового расчета по страховым взносам - ЕРСВ

Новый расчет по своему содержанию будет объединять четыре существующие сейчас формы: РСВ-1, РВ-3, РСВ-2 и 4-ФСС. Естественно, из единого расчета исключат дублирующие и лишние показатели. Состоять расчет будет из следующих разделов:

- титульный лист;

- сведения о физлице - не ИП;

- сводные данные об обязательствах плательщика страховых взносов;

- расчет сумм страховых взносов на ОПС и медицинское страхование;

- расчет сумм взносов на обязательное социальное страхование;

- расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством;

- расшифровка выплат, произведенных за счет средств, финансируемых из федерального бюджета;

- ряд приложений, необходимых для применения пониженного тарифа страховых взносов;

- сводные данные об обязательствах плательщиков страховых взносов глав крестьянских (фермерских) хозяйств;

- расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства;

- персонифицированные сведения о застрахованных лицах.

Знаете, какая самая частая ошибка в Расчете по страховым взносам и в СЗВ-М, из-за которой не примут отчеты? Неверные СНИЛС сотрудников. Ошибкой посчитают даже верное значение кода в отчете, если с данными ФНС или фонда оно расходится.

к меню

Работодатели в обязательном порядке представляют следующие листы декларации

1 . Все работодатели без исключения

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения № 1 к разделу 1;

- приложение № 2 к разделу 1;

- раздел 3

2 . Работодатели, уплачивающие взносы по дополнительным тарифам и/или применяющие пониженные тарифы

- подразделы 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1;

- приложение № 2 к разделу 1;

- приложения №№ 5-10 к разделу 1;

- раздел 3

3 . Работодатели, понесшие расходы в связи с выплатой обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

- приложение № 3 к разделу 1;

- приложение № 4 к разделу 1;

к меню

ИФНС требует объяснить, почему взносы уплачены раньше установленного срока

Объяснение простое: никакого законом "ранее установленного" срока нет. Есть законом (15 число для работодателей) не позднее которого должны быть уплачены взносы (). А ранее этого срока закон не запрещает платить взносы. Поэтому так можно и написать в объяснительной тем, у кого эти объяснительные просят. Пусть законодательно введут срок, ранее которого взносы нельзя уплачивать, если им что-то не нравится.

к меню

Куда сдавать отчетность за 2016 год

Переходных положений закон, утвердивший это новшество, не содержит. Поэтому, несмотря на то, что до представления годовой отчетности еще далеко, уже сейчас многих волнует, куда ее сдавать: налоговикам или в фонды.

При "передаче дел" из фондов в налоговую эта процедура заняла больше времени, чем предполагалось, из-за чего по многим долгам были пропущены сроки по бесспорному взысканию. Но это не значит, что просроченные задолженности будут прощены и забыты. ФНС предписала сотрудникам инспекций обращаться с заявлением о взыскании таких долгов в суд. Естественно, с соблюдением всех необходимых формальностей.

В обоснование заявления о взыскании в суд должны быть представлены:

- документы, подтверждающие основания возникновения обязательств у плательщика взносов,

- наступление срока его исполнения,

- а также соблюдение процедуры взыскания (расчет по страховым взносам, решение соответствующего фонда по результатам проведенной проверки, требование об уплате и т.д.).

Заявление о взыскании может быть подано в суд в течение шести месяцев после истечения срока исполнения требования по уплате. Если вовремя обратиться в суд сотрудники ИФНС не успели, то срок подачи заявления может быть восстановлен только по уважительной причине. Причем, как отмечает ФНС, сама по себе передача полномочий по взносам налоговикам уважительной причиной не является.

Как уточнить платеж по «пенсионным» взносам, если в платежном поручении допущена ошибка

Если страхователь сделал ошибку в платежном поручении на перечисление «пенсионных» взносов, как в этом случе уточнить ошибочные реквизиты? Ответ дан в совместном письме ФНС России № ЗН-4-22/10626а и ПФР России № НП-30-26/8158 от 06.06.17.

При проверке расчетов налоговые инспекторы должны вычитать из базы по НДФЛ дивиденды. И только потом сравнивать результат с базой по страховым взносам. Это правило заложено в контрольных соотношениях (письмо ФНС России от 10 марта 2016 № БС-4-11/3852). Но бывает, что сотрудники ИФНС забывают об этом правиле и требуют от организации пояснений.

У контролеров могут возникнут вопросы к вам, если базы для расчета НДФЛ и взносов по сданным отчетам отличаются. Т.е. НДФЛ удержали, а страховые взносы не уплатили. Доказать, что в вашей компании нет зарплаты в конвертах, можно при помощи пояснений

Вид дохода Отражать ли в ЕРСВ Отражать ли в 6-НДФЛ Как пояснить Пособия по беременности и родам, по уходу за ребенком Да Нет Детские пособия не облагаются страховыми взносами и НДФЛ. В ЕРСВ эти пособия отражают в строках 030 и 040 подраздела 1.1. При этом в расчет 6-НДФЛ детские пособия не включают. Скачать образец пояснений... Арендная плата Нет Да Страховые взносы на арендную плату не начисляют. Такая выплата не связана ни с трудовым договором, ни с гражданско-правовым договором на выполнение работ. С суммы арендной платы нужно удержать НДФЛ. Скачать образец пояснений... Материальная помощь бывшим сотрудникам Нет Да Уволенные сотрудники уже не состоят с работодателем в трудовых или гражданско-правовых отношениях, а значит, выплаченная материальная помощь не облагается страховыми взносами. Матпомощь свыше 4000 руб. облагается НДФЛ. Скачать образец пояснений... Подарки сотрудникам по письменному договору дарения Нет Да Подарки, которые организация передает по договору дарения, не облагаются взносами, независимо от их стоимости. С подарков стоимостью дороже 4000 руб. надо платить НДФЛ. Скачать образец пояснений... Материальная выгода от льготного займа Нет Да Страховые взносы на сумму материальной выгоды не начисляют. С выгоды от экономии на процентах по займу надо удержать НДФЛ. Скачать образец пояснений... Компенсация за задержку зарплаты Да Нет Компенсировали сотрудникам лечение Да Нет Компенсация освобождена от НДФЛ, но облагается страховыми взносами. Скачать образец пояснений... платили взносы по договорам добровольного личного страхования Да Нет Компенсация освобождена от НДФЛ, но облагается страховыми взносами. Скачать образец пояснений... Направили на обучение сотрудников Да Нет Компенсация освобождена от НДФЛ, но облагается страховыми взносами. Скачать образец пояснений... Пояснения нужно отправить в инспекцию в течение пяти дней с даты, как получили требование.

к меню

Образец, пример заполнения формы декларации РСВ 2019 за квартал, полугодие, год

- Пример заполнения формы РСВ за 1-й квартал 2019 .pdf 1990 Кб

- Пример заполнения формы РСВ за 1-й квартал 2019 .xls 700 Кб

- Пример заполнения формы РСВ за 1-й квартал 2017 .pdf 680 Кб

- Пример заполнения формы РСВ за 1-й квартал 2017 .xls 720 Кб

- Пример заполнения формы РСВ за 12 месяцев 2017 .pdf 970 Кб

- Пример заполнения формы РСВ за 12 месяцев 2017 .xlsx 480 Кб

Примечание : В формате Excel приведен пример заполнения формы ЕССС, которую можно заменить на свои данные.

ВИДЕО по отчетности страховые взносы

ЕРСВ за полугодие. Новое по страховым взносам

В программе:

- Как сейчас начислять страховые взносы: какие выплаты облагать, тарифы, доптарифы, пониженные тарифы.

- Расчет по страховым взносам за полугодие: что учесть при заполнении.

- Как проверить отчет по новым контрольным соотношениям.

- Частые ошибки при составлении расчета.

- Как платить страховые взносы: новые реквизиты в платежках.

- Что делать, если перечислили страховые взносы по ошибочным реквизитам.

- Как взыскивают недоимки по «старым» взносам до 2017 года и как вернуть переплаты за прошлые периоды.

- Что осталось за фондами.

Смотреть видео

Отчетность за полугодие-2017. Ошибки в ЕРСВ и 6-НДФЛ

- частые ошибки в новом расчете страховых взносов за I квартал: что проверить для расчета за полугодие;

- что изменилось в 6-НДФЛ: смена позиций ФНС по заполнению некоторых строк, новые даты возникновения дохода и уплаты налога;

- как сверить 6-НДФЛ и расчет по страховым взносам за полугодие по методике инспекторов, чтобы при проверке у них не возникло вопросов;

Смотреть видео

к меню

Страховые взносы в 2017 году: разъяснения Минтруда останутся в силе

Несмотря на то, что с 01.01.2017 года будет заниматься ФНС, по вопросам исчисления и уплаты взносов по-прежнему можно будет руководствоваться разъяснениями Минтруда, вышедшими до этой даты.

Примечание : Письмо Минфина от 16.11.2016 № 03-04-12/67082

Согласно вступающей в силу с 2017 года новой главе НК «Страховые взносы», письменные разъяснения по вопросам, возникающим у плательщиков страховых взносов, согласно будет давать Минфин. Сейчас этим занимается Минтруд.

При этом, как отмечает в своем свежем письме финансовое ведомство, поскольку перечень не подлежащих обложению страховыми взносами выплат со следующего года не поменяется, письменные разъяснения по взносам, данные Минтрудом в течение 2016 года и ранее, не утратят своей актуальности.

к меню

Отчетность через интернет. Контур.Экстерн ВСЕ ПРО СТРАХОВЫЕ ВЗНОСЫ

Статья поможет узнать, как с 2017 года правильно сделать единый расчет в налоговую по страховым взносам. Куда отчитываться, в какие сроки платить взносы за страховой год. Взносы на "травматизм", как и раньше, платятся в ФСС РФ. Форма отчетности 4-ФСС будет тоже новая.